Zusammenfassung

Untersuchungen zeigen, dass die europäischen Zentralbanken einen neuen internationalen Goldstandard vorbereitet haben.

Die USA lehnten das Ende des zweistufigen Systems ab, da dies den offiziellen Goldpreis erhöhen und ihn wieder in den Mittelpunkt des internationalen Währungssystems stellen würde.

Europa ist auf einen Goldstandard gut vorbereitet.

Der Trend in Asien geht auch zunehmend gegen die Dollar-Dominanz und zugunsten von Gold.

Untersuchungen zeigen, dass die europäischen Zentralbanken einen neuen internationalen Goldstandard vorbereitet haben. Seit den 1970er Jahren wurden schrittweise Maßnahmen umgesetzt, die den Weg für ein gerechtes und dauerhaftes Währungssystem ebneten.

Meiner Ansicht nach endet das derzeitige internationale Währungssystem von Fiat – die unkonventionelle Geldpolitik ist in eine Sackgasse geraten und kann nicht umkehren. Ich habe bereits darüber geschrieben und werde diese Nachricht im heutigen Artikel nicht wiederholen. Stattdessen werden wir ein Thema diskutieren, das mehr Aufmerksamkeit verdient, nämlich das, was die europäischen Zentralbanken vor Jahrzehnten sahen, als sich die Welt auf einen reinen Papiergeldstandard verlagerte. Dementsprechend haben die europäischen Zentralbanken sorgfältig ein neues auf Gold basierendes Währungssystem vorbereitet.

Als die USA 1971 den letzten Rest des Goldstandards beendeten , zwangen die Umstände die europäischen Zentralbanken vorerst dazu, der Dollar-Hegemonie zu folgen. Die Stimmung in Europa bestand jedoch darin, der Dominanz des Dollars entgegenzuwirken und langsam eine neue Regelung vorzubereiten. Derzeit signalisieren die Zentralbanken in Europa, dass sich ein neues System mit Gold nähert.

Wenn Sie eine Zusammenfassung dieses Artikels lesen möchten, können Sie zum Schluss springen.

Inhalt:

- Aufstieg und Fall von Bretton Woods

- Europa gleicht Goldreserven international aus

- Private Goldbesitzverteilung

- Die Voraussetzungen für einen Goldstandard schaffen

- Fazit

- Quellen

Aufstieg und Fall von Bretton Woods

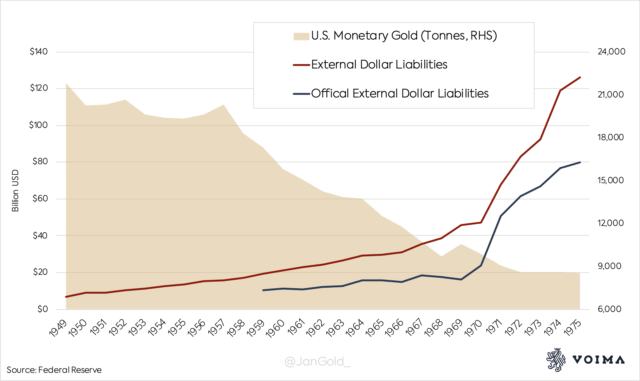

Am Ende des Zweiten Weltkriegs wurde ein neues internationales Währungssystem namens Bretton Woods ratifiziert. Unter Bretton Woods war der US-Dollar offiziell die Weltreservewährung, die durch Gold mit einer Parität von 35 USD pro Unze gedeckt war. Die Vereinigten Staaten besaßen 60% des gesamten monetären Goldes – mehr als 18.000 Tonnen – und versprachen, dass der Dollar „so gut wie Gold“ sei. Alle anderen teilnehmenden Länder haben sich verpflichtet, ihre Währungen an den Dollar zu binden. Bretton Woods war ein typischer Goldbörsenstandard .

Es dauerte nicht lange, bis die USA mehr Dollar druckten und exportierten, als Gold sie unterstützte, was Besorgnis über die Parität von 35 Dollar pro Unze aufkommen ließ. Infolgedessen begannen ausländische Zentralbanken, beim US-Finanzministerium Dollar gegen Gold einzulösen. Die riesigen Goldreserven der USA flossen ab und landeten hauptsächlich in Westeuropa.

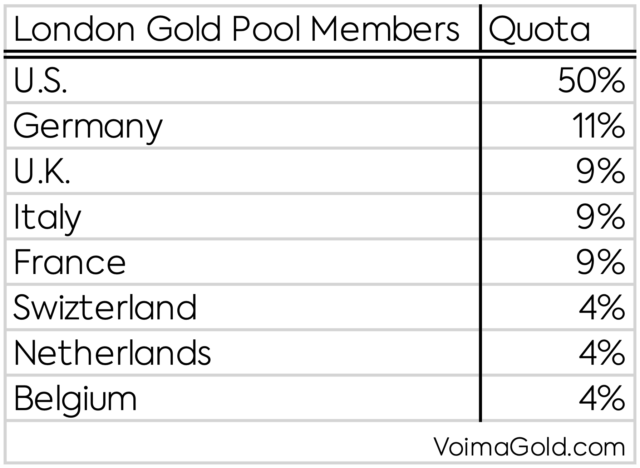

Um das internationale Währungssystem zu stabilisieren, gründete 1961 ein Konsortium aus acht westlichen Zentralbanken den London Gold Pool , um den Goldpreis auf dem freien Markt bei 35 USD zu halten. Obwohl Frankreich Mitglied des Pools ist, hat es – das war sehr kritisch gegenüber der US-Geldpolitik – wiederholt Dollars beim Finanzministerium eingelöst. Frankreich kaufte also Gold im Finanzministerium, um es über den Pool auf dem freien Markt zu verkaufen.

1965 nahm der Druck auf den Dollar zu, und der Pool musste riesige Mengen Gold liefern, um die Bindung aufrechtzuerhalten. Europäische Zentralbanker begannen zu überlegen, wie sie aus dem Pool-Abkommen herauskommen könnten. Europa wollte die Bindung nicht auf unbestimmte Zeit für ein Problem verteidigen, das im Wesentlichen von den Vereinigten Staaten verursacht wurde. 1967 wertete das britische Pfund ab, was das Vertrauen in das gesamte System beeinträchtigte, und Frankreich zog sich aus dem Pool zurück. Die Situation eskalierte schnell. Der berühmte Goldautor Timothy Green schreibt in The New World of Gold (1982):

Könnten 35 Dollar Gold erhalten bleiben? Der Goldpool, mit Ausnahme von Frankreich (unter de Gaulle, der sich klugerweise abmeldete), glaubte, dass dies möglich sein könnte. Sie hatten fast vierundzwanzigtausend Tonnen Gold zur Verfügung. Und William McChesney Martin vom Federal Reserve Board sagte vorschnell, sie würden den Preis von 35 Dollar „bis zum letzten Barren“ verteidigen. Aber die Tet-Offensive in Vietnam hat dieses Versprechen gebrochen. Zwischen dem 8. und 15. März 1968 musste der Pool fast tausend Tonnen bereitstellen, um den Preis auf dem neuesten Stand zu halten. Flugzeuge der US-Luftwaffe stürmten immer mehr Fort Knox-Gold nach London und stapelten sich so viel im Wiegeraum der Bank of England, dass der Boden zusammenbrach.

Am 15. März 1968 stellte der Pool seinen Betrieb ein und der Goldpreis auf dem freien Markt durfte schwanken. Die Zentralbanken stimmten jedoch zu, weiterhin Gold bei 35 USD untereinander zu handeln und nicht auf dem freien Markt zu kaufen und zu verkaufen. Ein “ zweistufiger Goldmarkt “ war entstanden.

Ausländische Zentralbanken konnten weiterhin Dollars beim Finanzministerium einlösen – zum offiziellen Goldpreis, der unter dem Preis des freien Marktes lag -, aber dies wurde als “ unfreundlich “ angesehen. Anfang August 1971 schickte Frankreich erneut ein Schlachtschiff nach New York, um Gold gegen Dollar aufzuladen. Einige Tage später, am 15. August, beschlossen die Vereinigten Staaten einseitig, Bretton Woods durch Aussetzung der Dollarkonvertierbarkeit zu beenden. Europa, Japan und andere Länder waren nicht amüsiert. Die zuvor durch Gold gedeckten Dollarreserven hatten sich in Papierstücke verwandelt, deren Wert gegenüber Gold gesunken war. Was folgte, war ein diplomatischer Konflikt zwischen Europa und den USA

Seit den 1960er Jahren verführte Amerika ausländische Zentralbanken, ihre Dollarreserven in US-Staatsanleihen (Treasuries) zu reinvestieren , anstatt sie gegen Gold einzulösen. Wenn Staatsanleihen Gold im internationalen Währungssystem ersetzen würden, könnten die Vereinigten Staaten weiterhin Geld für Importe drucken und Sparer im Ausland ihre Haushaltsdefizite finanzieren lassen. Ein solcher Dollar-Standard würde den USA eine beispiellose Macht einbringen, obwohl es kein gerechtes System wäre.

Einer der Gründe, warum der Euro geschaffen wurde, war die Bekämpfung der Dollar-Dominanz. Viele Jahrzehnte vor seiner Einführung begann Westeuropa, sich zu integrieren. Der erste Keim war der Vertrag von Rom von 1957, aus dem die Europäische Wirtschaftsgemeinschaft (EWG) hervorging. Aus Verschlusssachen, die in den letzten Jahren veröffentlicht wurden, wissen wir, dass die USA die monetäre Zusammenarbeit in Europa ablehnten, aus dem einfachen Grund, dass sie keinen Wettbewerb um die Dollar-Hegemonie wollten. Nachfolgend finden Sie Auszüge aus einem Telefonat zwischen dem nationalen Sicherheitsberater der USA, Henry Kissinger, und dem stellvertretenden Finanzminister, William Simon, am 14. März 1973.

Kissinger:… Ich habe momentan im Grunde nur eine Ansicht, die darin besteht, so viel wie möglich zu tun, um eine einheitliche europäische Position zu verhindern, ohne unsere Hand zu zeigen. … Ich glaube nicht, dass ein einheitliches europäisches Währungssystem in unserem Interesse liegt.

… Sie verstehen, meine Vernunft ist völlig politisch, aber ich habe einen Geheimdienstbericht über die Diskussionen im deutschen Kabinett erhalten, und als mir klar wurde, dass alle unsere Feinde für die europäische Lösung waren, hat mich das ziemlich gut entschieden.

Die „europäische Lösung“ bestand darin, die Wechselkurse der EWG-Währungen festzulegen und als Block gegenüber dem Dollar zu schweben. Der „Common Float“ würde den Handel innerhalb Europas verbessern und der Welt die Einheit und Führung Europas zeigen. Dies war nicht im Interesse der USA. Laut Paul Volcker, Unterstaatssekretär des Finanzministeriums für Geldangelegenheiten, war die europäische Lösung ein Euphemismus, um zu sagen :

„Lassen wir die Vereinigten Staaten von Amerika von der Welt ab und gehen unseren unabhängigen Kurs.“

Darüber hinaus vertrat die EWG die Auffassung, dass die Zentralbanken in der Lage sein sollten, Gold zu einem markenbezogenen Preis sowohl untereinander als auch auf dem freien Markt zu kaufen und zu verkaufen. Außerdem erklärte die EWG 1973 in der New York Times öffentlich :

„[Europa] wird eine Einigung über die internationale Währungsreform fördern, um ein gerechtes und dauerhaftes System zu erreichen, das die Interessen der Entwicklungsländer berücksichtigt.“

Diese Aussage lässt sich auf das zurückführen, was Georges Pompidou, Präsident von Frankreich, 1970 bei einem Treffen mit Richard Nixon, Präsident der USA, sagte :

„Die so etablierte Macht hält nie lange an. Die Existenz von mehr Zentren wirtschaftlicher und politischer Macht macht die Dinge komplizierter, hat aber auf längere Sicht größere Vorteile.“

Frankreich war der Ansicht, dass die Welt stabiler wäre, wenn es mehr Zentren wirtschaftlicher und politischer Macht gäbe.

Die USA lehnten das Ende des zweistufigen Systems ab, da dies den offiziellen Goldpreis erhöhen und ihn wieder in den Mittelpunkt des internationalen Währungssystems stellen würde. Amerika drängte darauf, „Gold aus dem internationalen Währungssystem auszusteigen“, zumal Europa seit den 1960er Jahren mehr Gold als die USA hielt.

Ein historisches Dokument , das die oben erwähnte Dynamik deutlich veranschaulicht, ist „Protokoll der Sitzung der Staats- und Regierungschefs von Außenminister Kissinger, Washington, 25. April 1974“. Aus dem amerikanischen Treffen 1974:

Herr Enders :… Es ist jetzt in den Zeitungen – der Vorschlag der EG [Europäische Gemeinschaft].

Sekretär Kissinger: Worüber – ihr Gold neu bewerten?

Mr. Enders: Neubewertung ihres Goldes bei der einzelnen Transaktion zwischen den Zentralbanken [was das Ende des zweistufigen Systems bedeutet].

Sekretär Kissinger: Wie sieht Arthur Burns [ Vorsitzender der Federal Reserve ]?

Mr. Enders: Arthur Burns – Ich habe gestern Abend mit ihm darüber gesprochen, und er hat noch keine allgemeine Ansicht definiert. Er war nicht bereit, dies zu tun. Er sagte, er wolle den Vorschlag genauer betrachten. Henry Wallich , der Mann für internationale Angelegenheiten, gab heute Morgen bekannt, dass er wahrscheinlich die traditionelle Position einnehmen würde, die wir haben sollten, um Gold aus dem internationalen Währungssystem auszusteigen. aber er wollte es sich noch einmal ansehen.

Sekretär Kissinger:… Ich verstehe diesen Vorschlag so, dass sie – indem sie ihn für andere Länder öffnen – tatsächlich Gold zu einem höheren Preis wieder in das System einbringen.

Mr. Enders: Richtig.

Sekretär Kissinger: Nun, das haben wir konsequent abgelehnt.

Mr. Enders: Ja, das haben wir. Sie haben Konvertierbarkeit, wenn sie-

Sekretär Kissinger: Ja.

Herr Enders: Beide Parteien müssen dem zustimmen. Aber es rutscht in Richtung und würde innerhalb von zwei oder drei Jahren dazu führen, dass Gold wieder in das Herzstück des Systems zurückkehrt – eines. Zwei – zu einem viel höheren Preis. Drei – zu einem Preis, den einige Zentralbanker untereinander festlegen konnten.

…

Sekretär Kissinger: Warum sind wir so bemüht, Gold aus dem System herauszuholen?

Mr. Enders: Es ist gegen unser Interesse, Gold im System zu haben, denn wenn es dort bleibt, würde es dazu führen, dass es regelmäßig bewertet wird. Obwohl wir noch einige beträchtliche Goldbestände haben – etwa 11 Milliarden [USD] – konzentriert sich ein größerer Teil des offiziellen Goldes der Welt auf Westeuropa. Dies gibt ihnen die beherrschende Stellung in den Weltreserven und die dominierende Möglichkeit, Reserven zu schaffen. Wir haben versucht, davon weg in ein System zu gelangen, in dem wir kontrollieren können.

Sekretär Kissinger: Aber das ist ein Zahlungsbilanzproblem.

Mr. Enders: Ja, aber es geht darum, wer international am meisten Einfluss hat. Wenn sie über das Instrument zur Schaffung von Reserven verfügen, indem sie über die größte Menge Gold verfügen und den Preis regelmäßig ändern können, haben sie eine Position im Verhältnis zu unserer mit beträchtlicher Macht.

…

Sekretär Kissinger: OK Mein Instinkt ist es, dagegen zu sein. Was ist deine Meinung,… Ken ?

[Ken] Rush: Nun, ich denke wahrscheinlich. Die Frage ist: Angenommen, sie gehen sowieso alleine vor. Was dann?

Sekretär Kissinger: Wir werden sie kaputt machen.

Mr. Enders: Ich denke, wir sollten uns dann sehr genau ansehen, Ken, dass wir sehr viel Gold verkaufen – US-Gold auf dem Markt -, um den Goldmarkt ein für alle Mal zu überfallen.

Das Obige zeigt die Abneigung der USA gegenüber Gold und ihren Ehrgeiz, die Dollar-Hegemonie aufrechtzuerhalten.

Für informative Kommentare von Arthur Burns wenden wir uns einem “ Memorandum For The President “ zu, das er am 3. Juni 1975 geschrieben hat. Von Burns:

… Die Aufhebung der derzeitigen Beschränkungen für zwischenstaatliche Goldtransaktionen und für offizielle Käufe vom privaten Markt [was das Ende des zweistufigen Systems bedeutet] könnte durchaus Kräfte freisetzen und Maßnahmen einleiten, die die relative Bedeutung von Gold im Währungssystem erhöhen würden . Tatsächlich gibt es Gründe zu der Annahme, dass die Franzosen mit Unterstützung von einem oder zwei kleineren Ländern ein solches Ergebnis anstreben.

Es ist ein offenes Geheimnis unter den Zentralbankern, dass die Franzosen und einige andere zu einem späteren Zeitpunkt den Marktpreis [Gold] in einem bestimmten Bereich stabilisieren möchten.

Alles in allem bin ich davon überzeugt, dass die derzeit bei weitem beste Position für uns darin besteht, Vereinbarungen zu widerstehen, die den Zentralbanken und Regierungen einen weiten Spielraum für den Kauf von Gold zu einem marktbezogenen Preis bieten.

Die Franzosen und einige ihrer Verbündeten wollten, dass die Bedeutung von Gold im internationalen Währungssystem zunimmt und der Preis „zu einem späteren Zeitpunkt“ stabilisiert wird. Was auf einen Goldstandard hinausläuft. Die Federal Reserve befürwortete eine Fortsetzung des zweistufigen Marktes, was in der Praxis die Demonstration von Gold bedeutete .

Unmittelbar nach der Aufhebung des zweistufigen Systems im Jahr 1978 haben acht europäische Länder das Europäische Währungssystem (UMS) eingeführt. Wir werden die genaue Mechanik des UMS für einen zukünftigen Artikel belassen, aber ich werde ein Zitat von Professor für amerikanisches und ausländisches Recht, Kenneth W. Dam , in Bezug auf das UMS teilen . Aus den Spielregeln: Reform und Evolution im internationalen Währungssystem (1982):

Schließlich könnte sich das UMS auch als erster Schritt zur Sanierung von Gold als integraler Bestandteil des internationalen Währungssystems herausstellen.

1998 wurde das UMS aufgehoben und durch das Eurosystem ersetzt .

Obwohl Frankreich und einige andere europäische Länder in den 1970er Jahren sicherlich für Gold und gegen die Dollar-Hegemonie waren, weiß ich nicht, ob diese Gruppe von Anfang an einen soliden Plan hatte. Vielleicht hatten sie eine Richtung im Sinn und passten ihre Politik im Laufe der Jahre an.

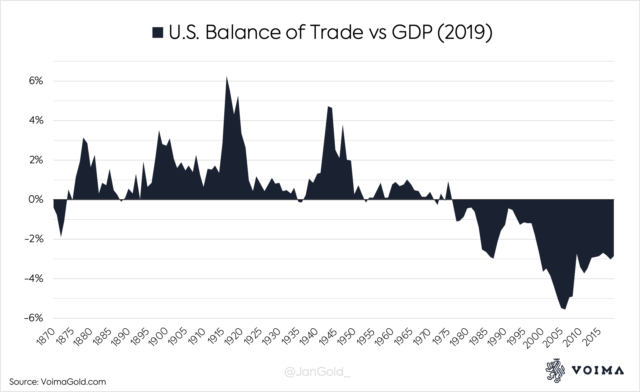

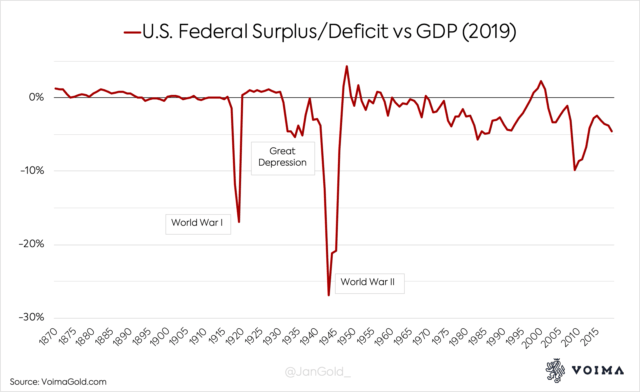

Die USA haben nie „den Goldmarkt ein für alle Mal überfallen“. Sie verkauften Ende der 1970er und 1980er Jahre rund 500 Tonnen, um den Preis auf dem freien Markt zu senken. Gold wurde in den 1980er und 1990er Jahren mehr oder weniger seitwärts gehandelt, wurde jedoch nicht aus dem internationalen Währungssystem ausgemustert. Den Amerikanern gelang es jedoch, der Welt den Papierdollar-Standard aufzuzwingen. In den 1970er Jahren gab es viele Diskussionen über das Sonderziehungsrecht (SZR), ein vom Internationalen Währungsfonds ausgegebenes Reservevermögen, das jedoch nicht funktionierte ( und immer noch nicht funktioniert ). Die USA konnten weiterhin Dollars drucken und exportieren, und Staatsanleihen wurden zum wichtigsten internationalen Reservevermögen. Infolgedessen weisen die USA seit 1971 ein Handels- und Haushaltsdefizit auf.

Europa gleicht Goldreserven international aus

Wie bereits erwähnt, bevorzugte Europa ein neues „gerechtes und dauerhaftes System unter Berücksichtigung der Interessen der Entwicklungsländer“, und Frankreich strebte, unterstützt von Verbündeten, „zu einem späteren Zeitpunkt“ einen Goldstandard an. Bemerkenswerterweise habe ich festgestellt, dass die europäischen Zentralbanken in den neunziger Jahren mit dem Verkauf von Gold begonnen haben, um ihre Goldreserven im Vergleich zu anderen Nationen auszugleichen. Ein neuer Goldstandard wäre gerecht, wenn das gesamte Gold gleichmäßig verteilt würde, wie es die europäischen Zentralbanken verwaltet haben.

Nach der großen Finanzkrise (GFC) im Jahr 2008, der Finanzminister der Niederlande, Jan Kees de Jager wurde, im Parlament gefragt für den Hauptgrund , warum die niederländische Zentralbank 1.100 Tonnen Gold seit 1993 verkauft hatte, und wenn die Lagerkosten war eine Motivation gewesen. Seine Antwort:

Durch Goldverkäufe in der Vergangenheit hat die niederländische Zentralbank ihre relativen Goldbestände stärker an andere wichtige Goldbestandsnationen angepasst. Die Lagerkosten spielten bei der Entscheidung, Gold zu verkaufen, keine Rolle…

Zu dieser Zeit stellte die DNB fest, dass sie aus internationaler Sicht proportional viel Gold besaß.

Eine andere Frage an de Jager war, ob er bestätigen könne, ob andere Nationen – im Gegensatz zu den Niederlanden – in den letzten Jahren ihre offiziellen Goldreserven erhöht hätten. Seine Antwort:

Die Käufer sind Entwicklungsländer, deren internationale Reserven wachsen oder die historisch gesehen einen kleinen Goldbestand haben.

Laut de Jager hat die niederländische Zentralbank Gold verkauft, um die Reserven international auszugleichen. Er erwähnte keinen anderen Grund für den Verkauf. (De Jager bestritt, dass die niederländische Zentralbank Gold verkauft habe, um die Staatsverschuldung der Niederlande zu begleichen, was ein häufig genannter Grund für den europäischen Goldverkauf ist.) Darüber hinaus berichtete die niederländische Zeitung NRC Handelsbladberichtete 1993, dass die niederländische Zentralbank 400 Tonnen über die Bank für Internationalen Zahlungsausgleich verkauft hatte und diese teilweise von der chinesischen Zentralbank gekauft wurde. Ich komme zu dem Schluss, dass die Niederlande 1.100 Tonnen verkauft haben, um den Entwicklungsländern zu helfen, die Goldreserven anteilig auszugleichen und sich auf ein neues Währungssystem vorzubereiten, das Gold enthält. Warum sonst – als Gold im internationalen Währungssystem neu zu positionieren – würden die Niederlande ihre Goldreserven mit anderen „wichtigen Goldholding-Nationen“ ausgleichen wollen?

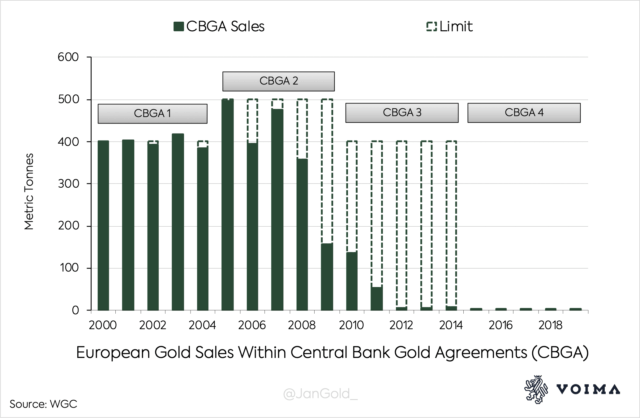

Andere Zentralbanken in Europa haben dasselbe getan wie die niederländische Zentralbank. 1999 überraschten vierzehn (westeuropäische) Zentralbanken den Goldmarkt mit einer Erklärung zu einem „konzertierten Programm von [Gold-] Verkäufen in den nächsten fünf Jahren“. Das Programm wurde als Central Bank Gold Agreements (CBGA) bezeichnet, und die Unterzeichner erklärten:

Gold wird ein wichtiges Element der globalen Währungsreserven bleiben. … Der jährliche [aggregierte] Umsatz wird ungefähr 400 Tonnen nicht überschreiten und der Gesamtumsatz in diesem Zeitraum wird 2.000 Tonnen nicht überschreiten. … Diese Vereinbarung wird nach fünf Jahren überprüft.

Der Goldverkauf war eng koordiniert. In dem Wissen, dass Europa die Goldreserven international ausgleichen wollte (weitere Beweise siehe unten), ist diese Aussage durchaus sinnvoll.

Der World Gold Council interpretierte CBGA als Beseitigung der „Sorge, dass unkoordinierte Goldverkäufe der Zentralbank den Markt destabilisieren und den Goldpreis stark nach unten treiben“. Es ist wahr, dass einige europäische Länder vor CBGA erhebliche Mengen Gold verkauft haben, was den Preis nach unten drückte, und unmittelbar nach Bekanntgabe von CBGA begann der Goldpreis zu steigen. Mission erfüllt, würde ich sagen.

Schließlich wurde die CBGA dreimal verlängert und zehn weitere europäische Länder traten bei. Während der CBGA 1-4 wurden etwas mehr als 4.000 Tonnen verkauft, praktisch alle vor 2009.

Eines der Mitglieder des Beirats von Voima Gold ist Pentti Pikkarainen , der von 2001 bis 2010 Leiter des Bankgeschäfts bei der finnischen Zentralbank – einem der Unterzeichner der CBGA – war. Als ich Pikkarainen fragte, ob zusätzlich zur niederländischen Zentralbank Andere hatten verkauft, um ihre „relativen Goldbestände besser mit anderen wichtigen Goldbestandsnationen in Einklang zu bringen“, antwortete er:

Es ist richtig, dass einige Zentralbanken ihre Goldbestände mit denen anderer Zentralbanken verglichen und zu dieser Art von Schlussfolgerung gekommen sind.

So verkauften mehrere Zentralbanken in Europa Gold, um die Reserven international auszugleichen.

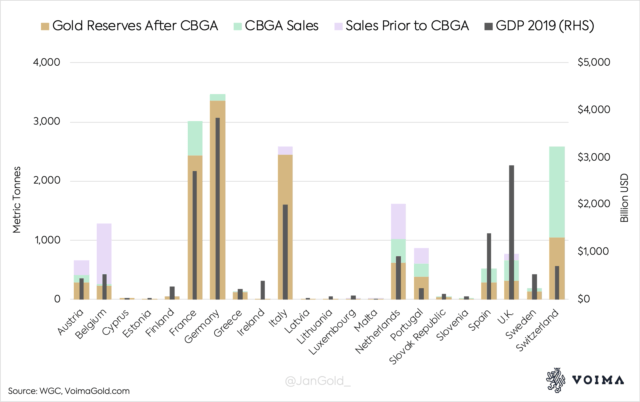

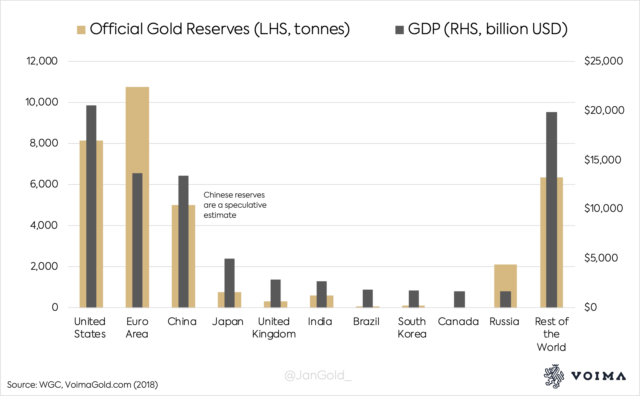

Um einen Eindruck vom Ausgleichsprozess in Europa zu bekommen, habe ich ein Diagramm erstellt, das die Goldverkäufe pro Land vor und während der CBGA, die aktuellen Goldreserven und das Bruttoinlandsprodukt (BIP) zeigt.

Vor und während der CBGA verkauften hauptsächlich mittelgroße Volkswirtschaften Gold, um einen gleichen Anteil im Vergleich zu anderen zu haben. Es passt nicht perfekt, ist aber trotzdem auffällig. Noch mehr, weil Zypern, Estland, Italien und Litauen CBGA unterzeichnet haben, aber während des „konzertierten Verkaufsprogramms“ keine Unze Gold verkauft haben. Finnland und Irland waren Käufer während der CBGA, wenn auch mit geringem Gewicht, was beim Vergleich der Reserven auf breiter Front sinnvoll ist. Es scheint, dass CBGA kein konzertiertes Programm für Goldverkäufe war, sondern ein konzertiertes Programm zum Ausgleich von Goldreserven. Der Hauptausreißer ist Großbritannien

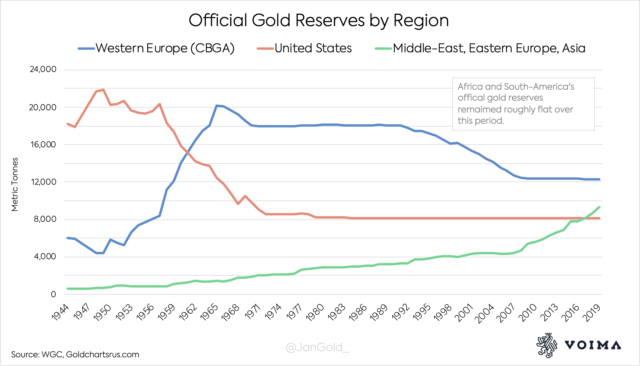

Offizielle Goldreserven auf der ganzen Welt sind seit den 1970er Jahren gleichmäßiger verteilt. Eurasien minus Westeuropa hielt 1971 2.000 Tonnen gegenüber 9.300 Tonnen derzeit.

Der Ausgleichsprozess dauert bis heute an. Im Jahr 2018 kaufte die ungarische Zentralbank (MNB) 31,5 Tonnen Gold, ein Zehnfaches ihrer offiziellen Reserven. MNB gab bekannt, dass es Gold gekauft hat, weil „es möglicherweise eine stabilisierende Rolle spielt … in Zeiten struktureller Veränderungen im internationalen Finanzsystem“, aber auch, um seine Goldreserven besser an seine Mitbewerber anzupassen. Die polnische Zentralbank (NBP) kaufte 2019 125,7 Tonnen und erklärte Folgendes :

Der Goldanteil an den NBP-Devisenreserven lag unter dem Durchschnitt aller Zentralbanken (10,5%) und deutlich unter dem Durchschnitt in europäischen Ländern (20,5%). Durch den Kauf von Gold konnte nicht nur der strategische Finanzpuffer des Landes vergrößert, sondern auch der NBP in Bezug auf den Anteil von Gold an den Devisenreserven dem Durchschnitt aller Zentralbanken (10,5%) näher gebracht werden.

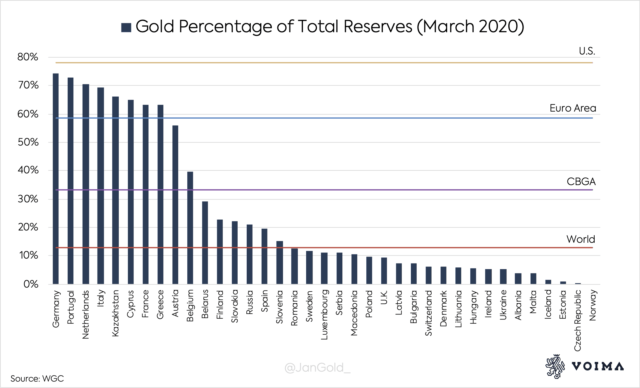

Wir lesen zweifellos darüber, wie wir uns auf eine Änderung des internationalen Finanzsystems vorbereiten und die Goldreserven proportional ausgleichen können. Ich bin mir bewusst, dass de Jager, MNB und NBP über die Nivellierung von „Goldreserven als Prozentsatz der Gesamtreserven“ sprechen, aber ich sehe ein signifikanteres Muster bei den Goldreserven im Vergleich zum BIP. Im Folgenden finden Sie eine Tabelle mit den offiziellen Goldreserven als Prozentsatz der Gesamtreserven (Devisen, Gold und SZR) für europäische Länder.

Private Goldbesitzverteilung

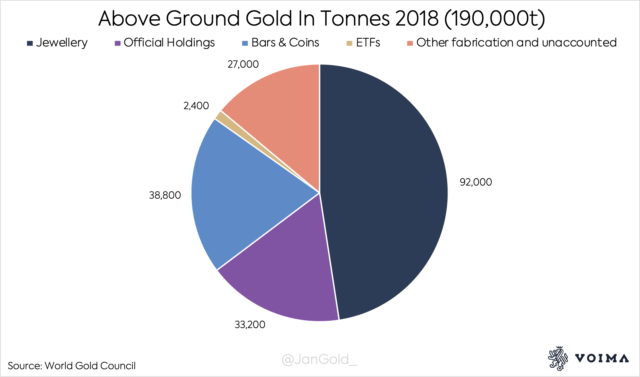

Private Goldbestände machen einen größeren Teil der gesamten oberirdischen Bestände aus als offizielle Bestände, aber es ist viel schwieriger zu lokalisieren. Obwohl die Daten begrenzt sind, zeigt sich, dass die private Goldverteilung für „wichtige Goldholding-Nationen“ in etwa gleich ist. (Natürlich kann es niemals genau gleich sein.)

Als die Kommunistische Partei Chinas (KPCh) 1949 die Kontrolle über China übernahm, verbot sie effektiv die private Verwendung von Gold. Seit den 1980er Jahren durften chinesische Bürger langsam Goldschmuck kaufen, und 2002 wurde der chinesische Goldmarkt mit der Einführung der Shanghai Gold Exchange vollständig liberalisiert. Allmählich begann die KPCh ihre Bürger zu stimulieren, Gold anzusammeln. Im Jahr 2012 erläuterte der Präsident der China Gold Association , Sun Zhaoxue, in der führenden akademischen Zeitschrift des Zentralkomitees der KPCh, Qiushi, die Bedeutung des privaten Goldbesitzes :

Die Praxis zeigt, dass der Goldbesitz der Bürger eine wirksame Ergänzung der nationalen Reserven darstellt und für die nationale finanzielle Sicherheit von großer Bedeutung ist. … Wir sollten uns dafür einsetzen, „Gold unter den Menschen aufzubewahren“…

Ein Jahr später gab Sun im Wall Street Journal eine Erklärung ab, wie viel Gold die Chinesen im Durchschnitt besitzen:

In der Zwischenzeit hält die durchschnittliche chinesische Person „nur 4,5 Gramm Gold“, sagte Sun. „Das ist weit unter dem Durchschnitt von 24 Gramm pro Person weltweit …

Die chinesische Regierung strebt an, die Menge an privatem Gold pro Kopf zu erhöhen, um es besser an den globalen Durchschnitt anzupassen. Chinas Goldstrategie entspricht in Bezug auf den Ausgleich der Reserven der europäischen Goldstrategie (neben den offensichtlichen Gründen, überhaupt Gold zu besitzen ).

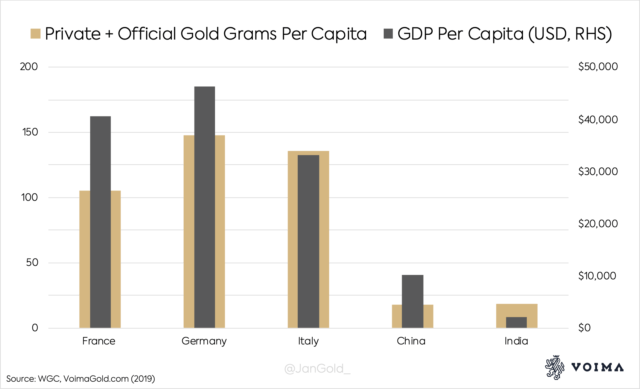

Aus früheren Untersuchungen weiß ich ungefähr, wie viel privates Gold in Indien , China, Frankreich, Italien und Deutschland vorhanden ist. Wenn ich die privaten und offiziellen Goldreserven dieser Länder kombiniere und sie mit dem Pro-Kopf-BIP vergleiche, scheinen diese Maßnahmen ziemlich nahe beieinander zu liegen.

Die Menge an Gold, die jeder Bürger im Durchschnitt direkt und über seine Zentralbank besitzt, entspricht in etwa seinem wirtschaftlichen Einkommen. Bei einem Goldpreis von etwa 10.000 USD pro Unze also. Der größte Unterschied besteht zwischen China und Indien.

Es versteht sich von selbst, dass die Goldverteilung in den letzten Jahrzehnten teilweise organisch war.

Die Geschichte von China und Gold geht weiter zurück als viele Menschen denken. Auf der Website der Bank of China – einer staatlichen Bank – können wir lesen:

Von 1973 bis 1974 führte Vizepremier Chen Yun… spezielle Untersuchungen zu Außenhandelsfragen durch. Am 7. Juni 1973 warf Vizepremier Chen Yun beim Anhören eines Bankberichts zehn wichtige Fragen der internationalen Wirtschaft und Finanzen auf. Die zehn von Chen Yun zugewiesenen Forschungsthemen betrafen Wirtschaft, Finanzen, Währung und andere wichtige Aspekte der EU zeitgenössische kapitalistische Welt, die waren:

(1) Wie viel Geld wurde von 1969 bis 1973 in den USA, Japan, Großbritannien, der Bundesrepublik Deutschland und Frankreich ausgegeben? Wie hoch waren ihre Devisen- und Goldreserven?

…

(6) Was sind neben politischen Widersprüchen die wirtschaftlichen Widersprüche zwischen den USA und Großbritannien, Japan, der Bundesrepublik Deutschland und Frankreich? Was sind die Hauptwidersprüche?

(7) Was sind die möglichen Lösungen für Handels- und Währungsprobleme zwischen den USA und Japan, Großbritannien, Frankreich und der Bundesrepublik Deutschland? Der französische Finanzminister Valery Giscard d’Estaing befürwortete die Verbindung zwischen Währung und Gold. Können wir ein ungefähres Verhältnis zwischen dem gesamten Geldfluss und dem gesamten Goldbesitz in der Welt berechnen?

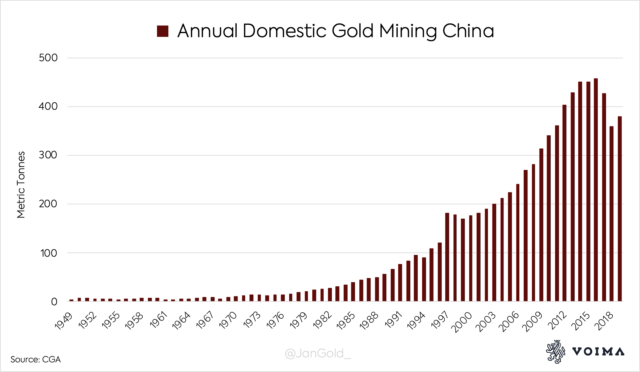

Ich denke nicht, dass es ein Zufall ist, dass die chinesische Regierung in den 1970er Jahren mit der Entwicklung des heimischen Goldabbaus begonnen hat und jetzt die Nation mit der größten Minenproduktion ist. Versteh mich nicht falsch, die Chinesen wurden nicht über Nacht zu „Goldwanzen“, sondern verstanden die strategische Bedeutung von Gold. Sie gingen davon aus, dass die Rolle von Gold im internationalen Finanzwesen alles andere als verschwinden würde, da die USA wollten, dass die Welt an die 1970er Jahre glaubt .

1979 gründeten die Chinesen sogar eine neue Militäreinheit namens Gold Armed Police , die sich der Goldexploration widmete. Diese Teilung der chinesischen Armee besteht noch.

Die Voraussetzungen für einen Goldstandard schaffen

Nach dem GFC haben Deutschland, die Niederlande, Ungarn, Polen, die Türkei und Österreich Gold von der Federal Reserve Bank von New York und der Bank von England zurückgeführt. Diese Länder messen Gold als Reservevermögen gegenüber Fiat-Währungen eine größere Bedeutung bei, und ihr Vertrauen in die USA und Großbritannien als Depotbank hat nachgelassen. Mit den Worten der polnischen Zentralbank:

Die Zentralbanken bemühen sich in der Regel um eine Diversifizierung ihrer Goldlagerorte, um das geopolitische Risiko zu begrenzen, was beispielsweise zu einem Verlust des Zugangs oder zu einer Einschränkung der freien Veräußerung von im Ausland gehaltenen Goldreserven führen kann.

Die Lagerung von Gold auf inländischem Boden ist sicherer als im Ausland, aber ein Teil davon in Handelszentren wie London zu haben, ermöglicht es, das Gold leichter für Swaps und internationale Abwicklungen zu verwenden. Nach Angaben der deutschen Zentralbank hatte das Rückführungsprogramm drei Ziele: Kosteneffizienz, Sicherheit und Liquidität.

Ein weiterer wichtiger Indikator dafür, worauf sich die europäischen Länder vorbereitet haben, ist, dass einige nach dem GFC ihre offiziellen Goldreserven auf die aktuellen Standards der Großhandelsindustrie angehoben haben. Frankreich , Deutschland, Schweden und Polen , von denen wir wissen, haben ihre Goldbarren offengelegt, um die “ London Good Delivery “ -Standards einzuhalten. Folglich ist ihr Metall flüssig und bereit für die internationale Abwicklung.

Aus der Banque de France :

Seit 2009 hat die Banque de France ein ehrgeiziges Programm zur Verbesserung der Qualität ihrer Goldreserven durchgeführt. Ziel ist es sicherzustellen, dass alle Bars den LBMA-Standards (London Bullion Market Association) entsprechen, damit sie auf einem internationalen Markt gehandelt werden können.

Europa ist auf einen Goldstandard gut vorbereitet. Die USA weniger, weil der größte Teil ihres Goldes nicht den geltenden Industriestandards entspricht. Dabei wurden die Prüfungen der offiziellen US-Goldreserven mit einem „unzureichenden Grad an Integrität“ durchgeführt.

Last but not least, nachdem die europäischen GFC-Zentralbanken begonnen haben, die beispiellosen stabilen Eigenschaften von Gold zu kommunizieren und den Goldbesitz zu fördern. Die französischen Zentralbanken geben auf ihrer Website an, dass Gold „der ultimative Wertspeicher“ ist. Laut dem Präsidenten der deutschen Zentralbank, Jens Weidmann, ist Gold „das Fundament der Stabilität für das internationale Währungssystem“. Auf der Website der italienischen Zentralbank heißt es:

Gold ist eine hervorragende Absicherung gegen Widrigkeiten. … Ein weiterer guter Grund, eine große Position in Gold zu halten, ist der Schutz vor hoher Inflation, da Gold dazu neigt, seinen Wert im Laufe der Zeit zu halten. Darüber hinaus kann Gold im Gegensatz zu Fremdwährungen nicht abgewertet oder abgewertet werden.

Gold… ist kein von einer Regierung oder einer Zentralbank „ausgegebener“ Vermögenswert und hängt daher nicht von der Zahlungsfähigkeit des Emittenten ab.

Die niederländische Zentralbank erklärt auf ihrer Website :

Ein Goldbarren behält immer seinen Wert …

Gold ist das perfekte Sparschwein – es ist der Vertrauensanker für das Finanzsystem. Wenn das System zusammenbricht, kann der Goldbestand als Grundlage für den Wiederaufbau dienen.

Lassen Sie dies einwirken. Dies sind Zentralbanken, die ihre eigene Währung ausgeben und ausschließlich die Aufgabe haben, die wirtschaftliche Stabilität zu gewährleisten. Sie geben jedoch offen an, dass Gold der von ihnen ausgegebenen Währung überlegen ist, und raten den Menschen, Gold als Schutz vor „hoher Inflation“, „Widrigkeiten“ und der Möglichkeit „das System bricht zusammen“ zu besitzen. Wenn Fiat-Währungen sicherer als Gold wären, würden diese Zentralbanken den Menschen nicht empfehlen, Gold als „das perfekte Sparschwein“ zu besitzen. Sie empfehlen den Menschen jedoch, Gold zu besitzen, da Gold ironischerweise „kein von einer Regierung oder einer Zentralbank“ ausgegebener Vermögenswert „ist und daher nicht von der Zahlungsfähigkeit des Emittenten abhängt. Europäische Zentralbanken gestehen, dass ihr eigenes Papiergeldsystem versagt. Sie können das nicht explizit sagen weil es sofortige Panik auf den Finanzmärkten verursachen würde, aber wie viel offensichtlicher können sie es machen?

Meiner Meinung nach spielen diese Zentralbanken auf ein neues Geldsystem an, das auf Gold basiert.

Fazit

Wir haben festgestellt, dass Europa seit den 1970er Jahren der Dollar-Hegemonie entgegenwirkt und Gold wieder in den Mittelpunkt eines neuen „gerechten und dauerhaften Systems unter Berücksichtigung der Interessen der Entwicklungsländer“ stellen will. Anschließend haben sie die offiziellen Goldreserven international ausgeglichen, ihr Gold strategisch zugeteilt, ihr Gold auf die aktuellen Industriestandards aufgerüstet und fördern nun Gold als „perfektes Sparschwein“ und als „Schutz vor hoher Inflation“.

Der Trend in Asien geht auch zunehmend gegen die Dollar-Dominanz und zugunsten von Gold. Im Mai 2019 diskutierte der malaysische Premierminister Mahathir Mohamad die Idee einer neuen internationalen Währung, die an Gold gebunden ist. Reuters berichtete im April 2020, dass der „Präsident der Shanghai Gold Exchange (SGE) eine neue überstaatliche Währung forderte, um die globale Dominanz des US-Dollars auszugleichen, von der er prognostizierte, dass sie langfristig sinken würde, während sich die Goldpreise erholen. „“ Der Präsident der SGE sagte auch:

„Die globale Schlagkraft der Vereinigten Staaten wird abnehmen, während der Status der Europäischen Union und Chinas in globalen Angelegenheiten steigen wird.“

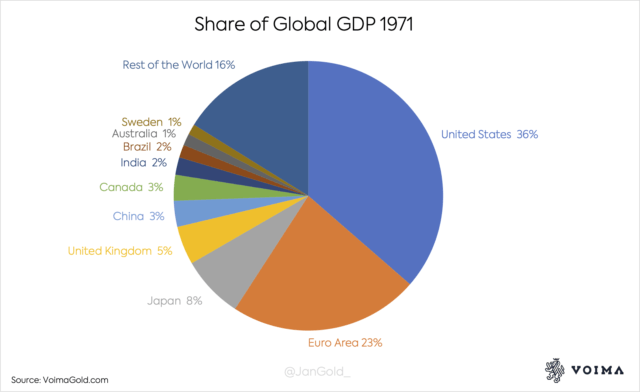

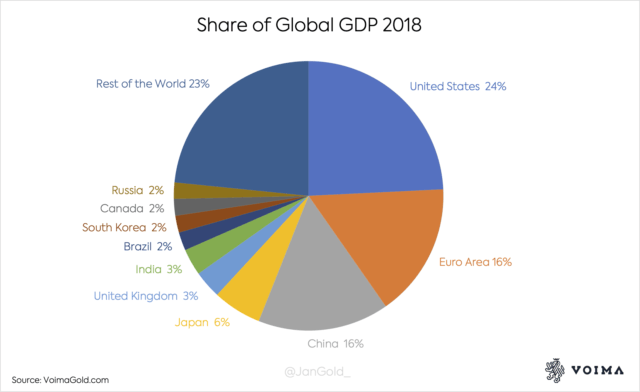

In Übereinstimmung mit dem oben diskutierten langfristigen Trend ist die wirtschaftliche Stärke gleich hoch wie 1971. Vor fünfzig Jahren machten die USA und Westeuropa (Euroraum) 59% des globalen BIP aus. Derzeit beträgt ihr Anteil 40%. Dies reimt sich auf Pompidous Bemerkung: „Die Existenz von mehr Zentren wirtschaftlicher und politischer Macht macht die Dinge komplizierter, hat aber auf längere Sicht größere Vorteile.“

Erstaunlicherweise entspricht die wirtschaftliche Stärke der größten Machtblöcke – der USA, Chinas, des Euroraums und Russlands – in etwa ihren relativen offiziellen Goldreserven, wie Sie in der folgenden Grafik sehen können. Für Chinas offizielle Goldreserven habe ich eine spekulative Schätzung von 5.000 Tonnen verwendet (in diesem Beitrag erkläre ich, wie ich diese Zahl berechnet habe).

Die Bedeutung der obigen Tabelle kann durch ein amerikanisches Memo aus dem Jahr 1974 bestätigt werden . Sidney Weintraub, stellvertretender stellvertretender Staatssekretär für internationale Finanzen und Entwicklung, schrieb an Paul Volcker bezüglich der Goldfrage, dass „die Verteilung von … Welt [Gold] -Reserven“ wäre sehr ungerecht, wenn acht wohlhabende Länder drei Viertel bekommen würden, während die Entwicklungsländer weniger als 10 Prozent bekommen würden. “ Die Europäer haben über dieses Problem nachgedacht und zur Lösung beigetragen, indem sie die Goldreserven international ausgeglichen haben.

Das Wesentliche an der Grafik ist, dass die Wirtschaftsleistung (BIP) real ist und Gold auch. Wenn Fiat-Währungen abgewertet werden, um die globale Schuldenlast zu verringern, werden sich die Gold- und BIP-Verteilung nicht wesentlich ändern, was für eine Umstellung auf einen gerechten Goldstandard von Vorteil ist.

Wahrscheinlich wurden Japan und Großbritannien von den USA unter Druck gesetzt, ihre Goldreserven nicht zu erhöhen. In der Aussicht auf Gold: Der Blick auf das Jahr 2000 (1987) Timothy Green schreibt:

„Viele Jahre lang hat die Bank of Japan, die mit dem US-Finanzministerium gut mithalten wollte, bewusst auf den Kauf von Gold verzichtet.“

Japans offizielle Goldreserven sind seit 1978 unverändert, während es der größte ausländische Inhaber von Staatsanleihen ist. Indien, Brasilien und Südkorea haben nach dem GFC Gold gekauft. Warum Kanada kein Gold hat, ist mir ein Rätsel, aber es kann damit zusammenhängen, dass es viele Bodenreserven hat.

Obwohl klar ist, dass Europa und andere Nationen auf ein neues Währungssystem vorbereitet sind, das Gold enthält, ist nicht bekannt, wie dieses System aussehen wird. Es kann dem klassischen Goldstandard ähnlich sein oder es kann ein neues Modell sein. Wir werden uns in einem zukünftigen Artikel mit der Wirtschaftlichkeit dieses Themas befassen. Auf jeden Fall denke ich, dass Gold in einem bevorstehenden System eine herausragende Rolle spielen wird. Es ist unnötig zu erwähnen, dass in einem solchen Szenario der nominale Goldpreis deutlich höher sein wird als heute.

Wie wir derzeit beobachten, muss ein Währungssystem ohne Anker scheitern, und welcher Anker ist besser geeignet als Gold? Gold ist international der am gleichmäßigsten verteilte finanzielle Vermögenswert ohne Kontrahentenrisiko, und seine Stabilität hat eine nachgewiesene Erfolgsbilanz von 5.000 Jahren.

Es hat nicht an Signalen aus Europa und den „Entwicklungsländern“ für einen monetären Reset gefehlt. Lassen Sie mich mit einem Beispiel aus dem Jahr 2014 abschließen. Cheng Siwei, Vorsitzender des Internationalen Finanzforums (IFF), sagte auf einer IFF-Konferenz:

„Die heutige Welt steht vor einer Revolution. Es ist unerlässlich, einen neuen globalen Finanzrahmen zu schaffen und neue Regeln zu formulieren.“

Auf der gleichen Konferenz Jean-Claude Trichet, ehemaliger Präsident der Europäischen Zentralbank und Co-Vorsitzender des IFF, erklärte :

„Die Weltwirtschaft und die globalen Finanzen befinden sich an einem Wendepunkt. Neue Regeln wurden nicht nur in den fortgeschrittenen Volkswirtschaften, sondern in allen Schwellenländern, einschließlich der wichtigsten Schwellenländer, nämlich China, erörtert.“

Diese Aussagen sind mit der internationalen Bewegung in Richtung Gold vereinbar, die scharfe Beobachter bemerkt haben werden.

Quellen (Bücher, Papiere und Artikel):

– Bank of China, 1973. Pünktliche Lieferung von zehn von Vizepremier Chen Yun zugewiesenen Forschungsthemen. ( Link )

– Bordo, M., Monnet, E. und Naef, A. 2017. Der Goldpool (1961-1968) und der Fall des Bretton Woods-Systems. Lehren für die Zusammenarbeit der Zentralbanken. ( Link )

– China Daily, 5. November 2014. Die Reform der Weltfinanzordnung erfordert strategisches Denken. ( Link )

– Die China Times. Mysteriöse Goldexplorationseinheit der bewaffneten Volkspolizei. ( Link )

– Dam, KD 1982. Die Spielregeln: Reform und Evolution im internationalen Währungssystem .

– Financial Express, 20. Mai 2019. Auf Gold vertrauen wir: Indiens Haushaltsgoldreserven im Wert von über 40% des BIP. ( Link )

– Green, T. 1982. Die neue Welt des Goldes .

– Green, T. 1987. Die Aussicht auf Gold: Der Blick auf das Jahr 2000 .

– Grabbe, JO 1998. Goldmarkt . ( Link )

– Jansen, K. 20. Juli 2017. PBOC-Goldkäufe: Trennung von Fakten und Spekulation. ( Link )

– Mundell, RA 1997. Das internationale Währungssystem im 21. Jahrhundert: Könnte Gold ein Comeback erleben? ( Link )

– Nieuwenhuijs, J., 25. November 2019. Deutsche Zentralbank: Gold ist das Fundament der Stabilität für das internationale Währungssystem. ( Link )

– Nieuwenhuijs, J., 17. Dezember 2019. US-amerikanischer Auditor für Goldreserven beim Lügen erwischt. ( Link )

– Nieuwenhuijs, J. 15. Januar 2020. Chinas Goldhorten: Wird es den Goldpreis steigen lassen? ( Link )

– Nieuwenhuijs, J. 28. Februar 2020. Was ist ein SZR und wird es die nächste Weltreservewährung sein? ( Link )

– Nieuwenhuijs, J. 2. April 2020. Deutschland hortet Gold, um sich auf die Währungsreform vorzubereiten, Italien Dishoards. ( Link )

– Nieuwenhuijs, J. 24. Juni 2020. Warum Gold und warum jetzt? ( Link )

– New York Times, 27. September 1972. Text des Shultz-Gesprächs vor dem Internationalen Währungsfonds und der Weltbank. ( Link )

– New York Times, 24. September 1973. Text des Vorschlags der Europäischen Wirtschaftsgemeinschaft zu den Beziehungen zu den USA ( Link )

– Thiele, CL 2018. Deutschlands Gold .

– Trachtenberg, M. 2010. Der französische Faktor in der US-Außenpolitik während der Nixon-Pompidou-Zeit, 1969-1974 . ( Link )

– Rueff, J. 1972. Die Währungssünde des Westens. ( Link )

– Reuters, 30. Mai 2019. Malaysias Mahathir schlägt eine gemeinsame ostasiatische Währung vor, die an Gold gebunden ist. ( Link )

– Reuters, 28. April 2020. Shanghai Gold Boss wünscht sich für Zeiten nach der Krise eine überstaatliche Währung. ( Link )

– Sun, Zhaoxue, 1. August 2012. Bauen Sie eine sichere Barriere für die Wirtschaft und Finanzen meines Landes. ( Link )

– Wall Street Journal, 30. Juni 2013. Goldstandard? China setzt es nicht . ( Link )

Quellen (andere):

– Antworten des Finanzministers de Jager im niederländischen Parlament vom 19. September 2011. Antwoorden van de Minister van Financiën op de vragen van het Deckel E. Irrgang (SP) über de goudvoorraad (Kenmerk 2011Z17888, ingezonden 19. September 2011). ( Link )

– Burns, A. 3. Juni 1975. Memorandum für den Präsidenten. ( Link )

– AUSSENBEZIEHUNGEN DER VEREINIGTEN STAATEN, 1969-1976, BAND XXIV, REGION MITTLERER OSTEN UND ARABISCHE HALBINSEL, 1969-1972; JORDANIEN, SEPTEMBER 1970. 168. Memorandum Vom Assistenten des Präsidenten für internationale Wirtschaftsangelegenheiten (Flanigan) und vom Assistenten des Präsidenten für nationale Sicherheitsfragen (Kissinger) an Präsident Nixon. ( Link )

– AUSSENBEZIEHUNGEN DER VEREINIGTEN STAATEN, 1969-1976, BAND III, AUSLÄNDISCHE WIRTSCHAFTSPOLITIK; INTERNATIONALE WÄHRUNGSPOLITIK, 1969-1972. 131. Aktionsmemorandum Vom Assistenten des Präsidenten für nationale Sicherheitsfragen (Kissinger) an Präsident Nixon. 25. Juni 1969. ( Link )

– Pompidou, G. und Nixon, R., 24. Februar 1970. Memorandum of Conversation. ( Link )

– AUSSENBEZIEHUNGEN DER VEREINIGTEN STAATEN, 1969-1976, BAND XXXI, AUSLÄNDISCHE WIRTSCHAFTSPOLITIK, 1973-1976. 16. Gespräch zwischen Präsident Nixon, dem Vorsitzenden des Gouverneursrats des Federal Reserve System (Burns), dem Direktor des Amtes für Verwaltung und Haushalt (Ash), dem Vorsitzenden des Rates der Wirtschaftsberater (Stein) und dem Finanzminister Shultz und der Unterstaatssekretär des Finanzministeriums für Geldangelegenheiten (Volcker). 3. März 1973. ( Link )

– AUSSENBEZIEHUNGEN DER VEREINIGTEN STAATEN, 1969-1976, BAND XXXI, AUSLÄNDISCHE WIRTSCHAFTSPOLITIK, 1973-1976. 61. Anmerkung Vom stellvertretenden stellvertretenden Staatssekretär für internationale Finanzen und Entwicklung (Weintraub) an den Unterstaatssekretär des Finanzministeriums für Geldangelegenheiten (Volcker). 6. März 1974. ( Link )

– AUSSENBEZIEHUNGEN DER VEREINIGTEN STAATEN, 1969-1976, BAND XXXI, AUSLÄNDISCHE WIRTSCHAFTSPOLITIK, 1973-1976. 63. Protokoll der General- und Regionalstabsversammlung von Außenminister Kissinger. 25. April 1974. ( Link )

– Kissinger, H., Simon, W., 14. März 1973. Telefonanruf. ( Link )

Die auf Voima Insight geäußerten Ansichten sind die der Autoren und spiegeln nicht unbedingt die offiziellen Ansichten oder Positionen von Voima Gold wider.

Sie dürfen unseren Inhalt ganz oder teilweise kopieren, vorausgesetzt, Sie geben Voima Gold die richtige Gutschrift und geben die entsprechende URL an. Der Name Voima Insight und ein Link zum ursprünglichen Beitrag müssen in Ihrer Einführung enthalten sein. Alle anderen Rechte vorbehalten. Voima Gold behält sich das Recht vor, die Erlaubnis zum Kopieren von Inhalten für eine oder alle Websites jederzeit zu widerrufen.

Nichts, was in Voimas Blog oder auf seiner Website geschrieben ist, stellt eine Anlage-, Rechts-, Steuer- oder andere Beratung dar. Es sollte nicht als Grundlage für Anlageentscheidungen verwendet werden, die ein Leser möglicherweise in Betracht zieht. Der Zweck von Voimas Blog ist es, objektive, lehrreiche und interessante Kommentare zu liefern und soll kein Angebot, keine Aufforderung oder Einladung zur Investition in oder zum Handel mit Gold darstellen.

0 Comments